2023年,哪1檔ETF表現最好?讓我們一起來回顧!佑佑整理的是國內成分股的原型ETF,截至2023年12月14日(下同),表現最好的是富邦臺灣中小(00733),含息的績效高達75.10%(詳見表1)!其它績效前10名的ETF,可以看到多檔高股息ETF、半導體相關的ETF上榜,績效都在4成以上。打敗大盤2倍槓桿ETF,富邦臺灣中小績效逾7成

2023年,哪1檔ETF表現最好?讓我們一起來回顧!佑佑整理的是國內成分股的原型ETF,截至2023年12月14日(下同),表現最好的是富邦臺灣中小(00733),含息的績效高達75.10%(詳見表1)!其它績效前10名的ETF,可以看到多檔高股息ETF、半導體相關的ETF上榜,績效都在4成以上。打敗大盤2倍槓桿ETF,富邦臺灣中小績效逾7成佑佑 發表在 痞客邦 留言(0) 人氣(20)

會賺、也要會省!ETF也一樣,雖然ETF的報酬率算是已經反映了費用率的狀況,但觀察費用率,你可以找到「很會省」的投信,佑佑個人會替他們加分,而且,在長期複利效果的影響下,費用率低廉,對於長期存股的投資人來說更有利。2023年ETF的總費用率出爐,台股原型ETF的平均值為0.68%,而大盤去年含息績效為30.68%,所以我以這兩個標準,整理出去年績效贏大盤、費用率低於平均的台股原型ETF,共有15檔會賺、也會省的標的(詳見表1)!

會賺、也要會省!ETF也一樣,雖然ETF的報酬率算是已經反映了費用率的狀況,但觀察費用率,你可以找到「很會省」的投信,佑佑個人會替他們加分,而且,在長期複利效果的影響下,費用率低廉,對於長期存股的投資人來說更有利。2023年ETF的總費用率出爐,台股原型ETF的平均值為0.68%,而大盤去年含息績效為30.68%,所以我以這兩個標準,整理出去年績效贏大盤、費用率低於平均的台股原型ETF,共有15檔會賺、也會省的標的(詳見表1)!佑佑 發表在 痞客邦 留言(0) 人氣(18)

每一年,我都會設定資產的目標,並透過持續地理財、投資,希望能在預期的年紀存到既定的資產,順利離開「老鼠圈」,回顧2023年,股市大好,台股全年繳出26%左右的報酬率,是新興亞股中的第一名,因此,我近年來側重的被動投資─ETF部位都繳出了不錯的成績單。這篇來回顧2023年,我對手中ETF部位的想法以及操作,給大家參考,也留給明年的自己作為紀錄。佑佑手上的ETF可以分成4大類,包含市值型、高息型、產業型、債券型,以下就分各類別來看:

每一年,我都會設定資產的目標,並透過持續地理財、投資,希望能在預期的年紀存到既定的資產,順利離開「老鼠圈」,回顧2023年,股市大好,台股全年繳出26%左右的報酬率,是新興亞股中的第一名,因此,我近年來側重的被動投資─ETF部位都繳出了不錯的成績單。這篇來回顧2023年,我對手中ETF部位的想法以及操作,給大家參考,也留給明年的自己作為紀錄。佑佑手上的ETF可以分成4大類,包含市值型、高息型、產業型、債券型,以下就分各類別來看:佑佑 發表在 痞客邦 留言(0) 人氣(40)

買高股息ETF,大家一定希望它配得多、填得快,因為配息之後有填息,那才是真正把獲利放到口袋。2023年已經接近尾聲,所有ETF該配息的都已經配息完成,那我們就來看看,到底誰配得多、填得快!國內成分股的高股息ETF目前共有17檔,佑佑整理的時候,先踢掉2023年沒有配息紀錄的ETF,然後先不管它2023年總共配息幾次,我們就投資人實際可以領到的金額來算,並以年均股價計算殖利率,以6%為門檻,未達標者剔除,同時將未填息的標的也踢掉。

買高股息ETF,大家一定希望它配得多、填得快,因為配息之後有填息,那才是真正把獲利放到口袋。2023年已經接近尾聲,所有ETF該配息的都已經配息完成,那我們就來看看,到底誰配得多、填得快!國內成分股的高股息ETF目前共有17檔,佑佑整理的時候,先踢掉2023年沒有配息紀錄的ETF,然後先不管它2023年總共配息幾次,我們就投資人實際可以領到的金額來算,並以年均股價計算殖利率,以6%為門檻,未達標者剔除,同時將未填息的標的也踢掉。佑佑 發表在 痞客邦 留言(1) 人氣(54)

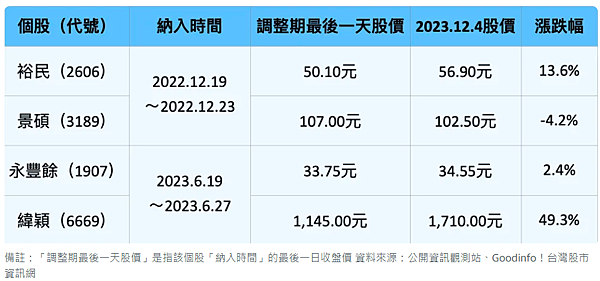

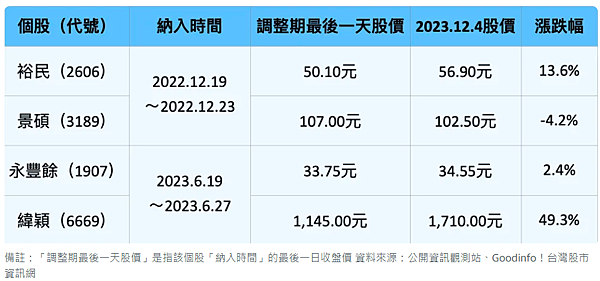

元大高股息(0056)換股啦!根據台灣指數公司公布的資訊,0056本次調整5進、4出,大家一定很關心換股之後,2024年的股息狀況有沒有機會更好?先說結論,從剔除的個股來看,應可幫0056帶來不錯的資本利得;而新納入的5檔,就股利的角度分析,恐怕稍微比今年遜色。這次剔除的4檔成分股包含:永豐餘(1907)、裕民(2606)、景碩(3189)、緯穎(6669);新納入的5檔包含:華新(1605)、正新(2105)、神基(3005)、啟碁(6285)、中保科(9917)。

元大高股息(0056)換股啦!根據台灣指數公司公布的資訊,0056本次調整5進、4出,大家一定很關心換股之後,2024年的股息狀況有沒有機會更好?先說結論,從剔除的個股來看,應可幫0056帶來不錯的資本利得;而新納入的5檔,就股利的角度分析,恐怕稍微比今年遜色。這次剔除的4檔成分股包含:永豐餘(1907)、裕民(2606)、景碩(3189)、緯穎(6669);新納入的5檔包含:華新(1605)、正新(2105)、神基(3005)、啟碁(6285)、中保科(9917)。佑佑 發表在 痞客邦 留言(0) 人氣(14)

國泰永續高股息(00878)換股啦!11月底,00878已陸續調整完新的成分股,由於現在汰換、納入的個股都會對2024年的配息造成影響,所以佑佑整理了這次的換股資訊。本次調整,00878剔除4檔個股:宏碁(2353)、開發金(2883)、中鋼(2002)、南亞科(2408);新增3檔個股:統一(1216)、聯電(2303)、世界先進(5347)。

被剔除的個股,在賣出時,可能會給ETF帶來資本利得或利損,那00878這次剔除的4檔個股有沒有機會帶來獲利呢?很簡單,觀察該個股被納入迄今,股價有沒有成長就可以知道。

據公開資訊觀測站資料,可以推估開發金跟南亞科應是00878掛牌時就已經有的元老級成分股,而00878在2020年7月10日成立,所以觀察這段期間的股價,可以發現,截至2023年11月27日,開發金從每股8.83元成長到每股12.45元,漲幅超過4成,南亞科則成長14.2%(詳見表1)。

佑佑 發表在 痞客邦 留言(3) 人氣(32)

ETF的配息,不再像是個謎了!以往,我們都要等到收到「ETF的收益分配通知書」時,才會知道配息的來源為何,但是,有些「息」不一定是「股息」,而是資本利得等,不同的項目,投資人的稅務規畫也會完全不同,所以不能在除息前知道配息的組成,一直是投資人詬病的點之一。再加上今年以來的「收益平準金之亂」,主管機關終於出手,要求各投信必須在第2階段公告配息時,一併公告配息組成。

ETF的配息,不再像是個謎了!以往,我們都要等到收到「ETF的收益分配通知書」時,才會知道配息的來源為何,但是,有些「息」不一定是「股息」,而是資本利得等,不同的項目,投資人的稅務規畫也會完全不同,所以不能在除息前知道配息的組成,一直是投資人詬病的點之一。再加上今年以來的「收益平準金之亂」,主管機關終於出手,要求各投信必須在第2階段公告配息時,一併公告配息組成。佑佑 發表在 痞客邦 留言(0) 人氣(33)

股神巴菲特最近引人討論的投資之一,就是在波克夏海瑟威(Berkshire Hathaway) 最新的第3季財報中揭露,其帳上有上千億美元的美國國庫券,比去年底多了超過3成,反觀2023年前3季股票的操作,波克夏都是站在賣方。所謂的美國國庫券,是指1年內到期的美國國債。債券有到期日,當到期日來臨時,發債的「債務人」就必須歸還所借的錢給「債權人」,所以,距離到期日愈近,這筆資產會愈像是現金的性質,大家也可以發現,巴菲特在描述美國國庫券的投資時,也會用「約當現金」這個詞彙。

股神巴菲特最近引人討論的投資之一,就是在波克夏海瑟威(Berkshire Hathaway) 最新的第3季財報中揭露,其帳上有上千億美元的美國國庫券,比去年底多了超過3成,反觀2023年前3季股票的操作,波克夏都是站在賣方。所謂的美國國庫券,是指1年內到期的美國國債。債券有到期日,當到期日來臨時,發債的「債務人」就必須歸還所借的錢給「債權人」,所以,距離到期日愈近,這筆資產會愈像是現金的性質,大家也可以發現,巴菲特在描述美國國庫券的投資時,也會用「約當現金」這個詞彙。佑佑 發表在 痞客邦 留言(0) 人氣(116)

投資的方法有非常多,有些人喜歡定期定額、有些人勇敢單筆All in,沒有好壞,因為能賺錢都是好方法!但是,原則上,不論是標的還是投入的次數,通常愈集中、風險就愈高,尤其是單筆投入的時候,更容易受到「報酬順序風險」的影響。

什麼是報酬順序風險?佑佑的理解,用白話文說就是「運氣」!市場有波動,投入之後,市場會先漲、還是會先跌呢?如果先漲,那這個單筆投入的人就會認為「單筆投入」最棒!反之,如果投入之後馬上遇到熊市,資產縮水,心情肯定會大不同。

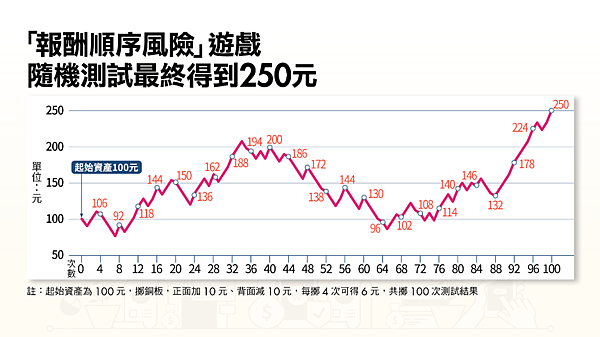

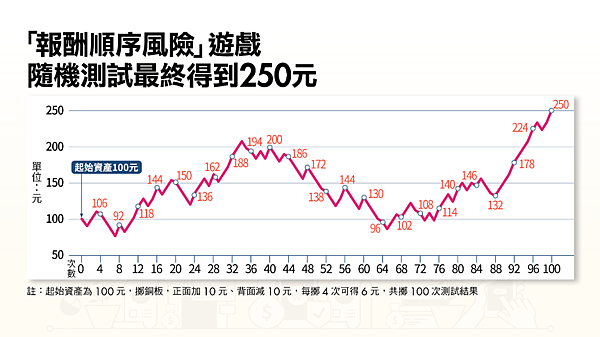

為了解報酬順序風險對單筆投入時資產的影響,我們做個小實驗,利用投擲銅板來模擬市場,參考高股息ETF的表現,保守設定:

擲出正面,資產加10元;擲出反面,資產減10元,表示牛熊波動的幅度都一樣。起始資產為100元,共擲100次,每1次代表1季,而每4次可以加6元,表示領得當年度的股息,這樣設定,等同每年殖利率6%,符合高股息ETF的常態。

實驗結果非常有趣,100元的資產,在經過100次的擲銅板和領過25次的股息之後,資產從100元變成250元!25年乘以每年股息6元,恰好為150元!等於這多出來的150元都是股息,價差一毛都沒賺到。

不過,我們要討論的是這100次的過程中,資產到底發生了什麼變化?從下圖中可以看到,上面紅色的字樣,表示當次有加計6元的股息,而起始資產從100元開始,前3年(前12次)的資產大約都在100元附近震盪,但是有了股息的幫助,加上迎來牛市,所以期間資產在第10年的時候最高來到200元。

不過接著擲出很多反面,代表市場迎來熊市,資產有股息的保護都不夠,甚至一度縮水到96元。後續遇到震盪,然後出現大牛市,第25年結束,100元變成250元。

佑佑 發表在 痞客邦 留言(0) 人氣(45)

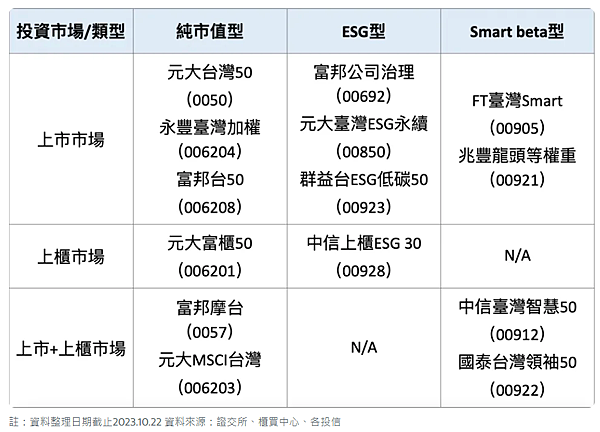

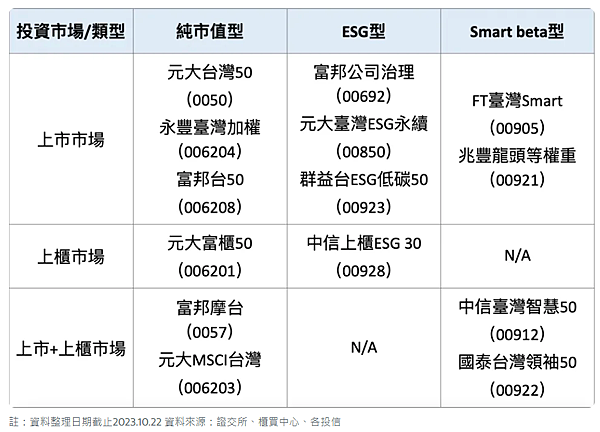

台灣的第1檔ETF元大台灣50(0050)可以說是最知名的「市值型ETF」代表,不過,現在市值型ETF的選擇可不只0050!隨時代演進,各式各樣的選股因子被納入其中,使得市值型ETF的績效走勢不再如我們先前的認知─貼近大盤,在這樣的狀況下,到底該怎麼選市值型ETF呢?佑佑將選股邏輯中仍著重市值考量的ETF整理出來,有些是單純的市值排序、有些會加入如ESG等因子過濾後再以市值排序,或有些是以市值較大的公司為母體,然後再設定特殊條件,如多空頭參考不同的財務指標後分配權重等,型態非常多元。以較為寬鬆的方式整理後,截至10月底,市值型ETF共有14檔可以選。

台灣的第1檔ETF元大台灣50(0050)可以說是最知名的「市值型ETF」代表,不過,現在市值型ETF的選擇可不只0050!隨時代演進,各式各樣的選股因子被納入其中,使得市值型ETF的績效走勢不再如我們先前的認知─貼近大盤,在這樣的狀況下,到底該怎麼選市值型ETF呢?佑佑將選股邏輯中仍著重市值考量的ETF整理出來,有些是單純的市值排序、有些會加入如ESG等因子過濾後再以市值排序,或有些是以市值較大的公司為母體,然後再設定特殊條件,如多空頭參考不同的財務指標後分配權重等,型態非常多元。以較為寬鬆的方式整理後,截至10月底,市值型ETF共有14檔可以選。佑佑 發表在 痞客邦 留言(0) 人氣(6)